뜨는 스타트업에 '큰손' 몰린다

투자조합 통해 올 3천억 예상

주식·부동산 시장 침체 속에

유망 벤처가 '투자 대안'으로

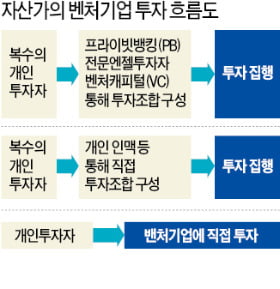

개인 큰손들의 투자 대상은 창업한 지 얼마 안 된 벤처들이다. 투자조합 등을 통해 고액을 투자한 뒤 장외에서 되팔거나 기업공개(IPO) 후 이익을 실현하는 방식 등이다. 투자기간은 보통 3~5년이다. 한 대형 증권사 관계자는 “주식과 부동산시장이 침체하면서 다른 투자대안을 찾던 자산가들이 유망 벤처 직접투자로 눈을 돌리고 있다”며 “은행 증권사 PB들 사이에서도 개인 큰손을 대상으로 벤처 투자 유치 경쟁이 벌어질 정도”라고 했다.

정부가 혁신성장을 내걸고 벤처 육성에 앞장서 자금을 투입하고 있는 것도 기관뿐 아니라 개인들의 벤처 투자를 유인하는 요인이다. 투자조합 등을 통해 벤처에 자금을 넣을 경우 투자금액의 10%(2500만원 한도)를 소득공제받는 등 여러 세제 혜택도 있다.

상장 차익에 절세 효과까지…벤처투자 매력에 빠진 '강남 큰손'

자산가 몰리는 벤처기업

벤처기업 투자가 최근 개인 큰손들 사이에서 유망 분야로 떠오르고 있다. 벤처기업 투자는 과거에 기관투자가의 영역으로 여겨졌지만 최근 들어 개인도 벤처기업 투자에 적극 나서고 있다는 게 관련 업계의 설명이다. 한 벤처캐피털(VC) 업체 대표는 “벤처기업이 투자 유치(라운드 펀딩)를 하면서 기관 없이 개인의 투자만 받고 끝내는 일이 많아졌다”며 “그만큼 개인의 자금이 벤처투자 시장에 풍부하게 들어오고 있기 때문”이라고 말했다.

고액 자산가들이 벤처기업 투자에 몰리는 건 주식·부동산 시장 침체와 무관하지 않다. 김창호 한국투자파트너스 이사는 “경기 불황에다 예측 불가능한 정책 변수 등으로 주식과 부동산 시장이 고전하면서 여기서 빠져나간 고액 자산가의 돈이 신생 유망 벤처기업으로 몰리고 있는 것”이라고 분석했다. 다른 전문가는 “벤처 육성을 위해 정부까지 자금을 투입하면서 벤처 투자는 돈이 되는 시장이라는 인식이 퍼지고 있다”며 “수익률이 좋다는 걸 확인한 자산가들이 앞다퉈 돈을 넣기 시작했다”고 설명했다.

전직 VC 임원은 “개인의 투자 경험이 쌓이며 ‘비상장 기업에도 투자할 수 있다’는 자신감이 붙은 게 배경이 됐다”며 “창업투자조합이 과거에는 개인 투자를 받지 않았지만 최근 개인에게도 문을 열면서 관련 정보 취득이 쉬워진 것도 요인”이라고 덧붙였다.

큰손끼리 투자조합 결성 붐

VC를 통해 벤처기업 투자가 이뤄지는 전통 방식도 여전히 많다. 개인 자산가가 인맥 등을 통해 투자조합을 결성해 벤처기업에 투자하기도 한다. 최근 들어 이런 형태의 개인 간 투자조합 결성이 붐을 이루고 있다.

벤처기업이 ‘기관 투자만 유치하겠다’는 방침을 정해놓은 게 아니면 개인도 관련 투자를 하는 데 제약이 없다. 다만 최소 투자금액이 크다. PB 및 VC는 투자조합에 참여하는 투자 하한선을 대부분 최소 1억원 이상으로 정하고 있다. 투자자 수가 많으면 관리가 힘들기 때문이다.

투자 시작부터 회수까지 걸리는 기간은 보통 3~5년이다. 길게는 10년까지도 잡는다. 시중은행 PB 관계자는 “만기를 보통 5년으로 잡되 가급적 3년 안에 회수하려고 노력한다”며 “투자자가 빠른 자금 회수를 선호하는 경향이 있기 때문”이라고 설명했다. 한국벤처캐피탈협회에 따르면 벤처기업 투자 회수 시기는 기업공개 후 장내 매각(42.71%)이 가장 많았다. 이어 상장 전 장외 매각 및 채권 상환(30.74%), 특정 프로젝트 완료로 인한 회수(20.77%) 등이었다.

벤처투자 세제 혜택도 톡톡

벤처 투자에 대한 세제 혜택도 개인 큰손을 불러모으는 유인이다. 한국벤처투자조합(KVF) 또는 신기술사업투자조합에 투자하면 조세특례제한법 16조에 따라 투자금액의 10%(합산 2500만원 한도)를 소득공제받을 수 있다.

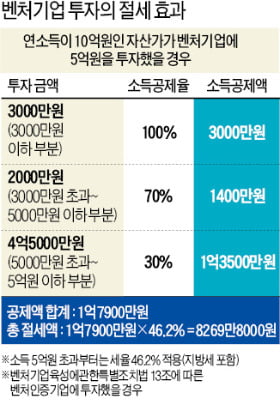

벤처기업육성에 관한 특별조치법 13조에서 규정한 벤처인증기업에 투자했을 때는 세제 혜택이 더 크다. 투자금액 3000만원 이하는 100%, 3000만원 초과부터 5000만원까지는 70%, 5000만원 초과분은 30% 소득공제가 된다. 투자자는 KVF·신기술조합 투자와 벤처인증기업 투자규정 가운데 납세자에게 유리한 걸 선택할 수 있다.

연소득이 10억원인 사람이 벤처인증기업에 5억원을 투자하면 절세액은 8269만8000원에 달한다.

양병훈/김채연 기자 hun@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)